本レポートは、2024年3月7日にARK社のHPに公開された、英語による「The Journey From Monetary Shock To An Innovation」の日本語訳です。内容については英語による原本が日本語版に優先します。また、情報提供のみを目的としたものです。

要約 - 回帰の旅

昨年は金融政策史上最大の過ちのひとつとみなされるであろう、失敗から立ち戻る旅が始まりました。そして今後も成長株全般、特に破壊的イノベーションに有利な状況となる「回帰の旅」が続くと考えています。昨年の米国株式市場の上昇は一部の限られた銘柄にのみ報いるものでしたが、インフレと金利が予想を下回る水準でサプライズとなるにつれ、この傾向は来年はさらに拡大すると思われます。

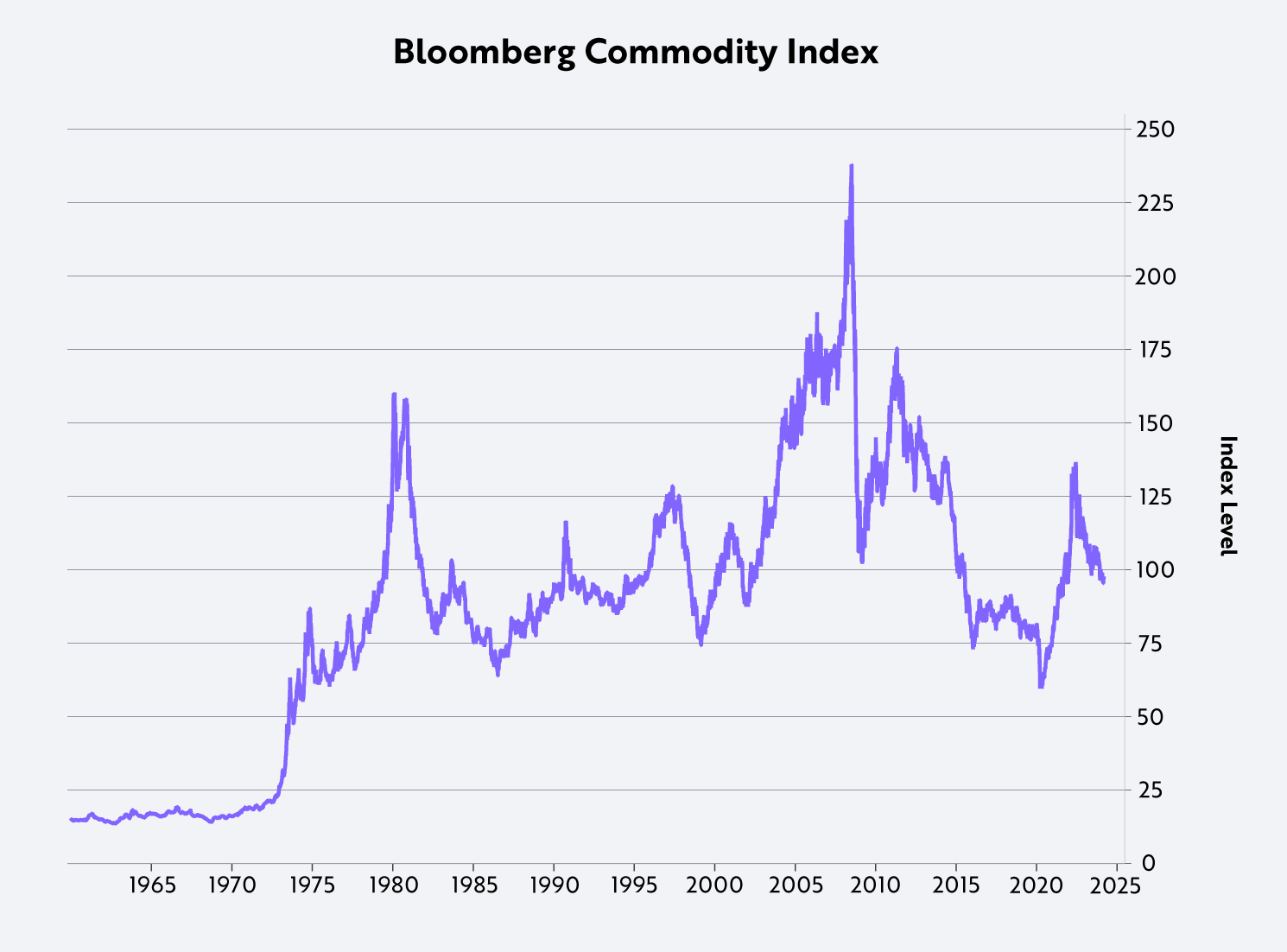

米連邦準備制度理事会(FRB)は、2023年7月までの1年余りの間にFF金利[1]を0.25%から5.5%へと24倍も急上昇させ、前代未聞の、予想外の事態を引き起こし、金融システムに衝撃を与えました。FRBの措置は、新型コロナウイルス関連のサプライチェーンのボトルネックが引き起こした価格ショックを食い止め、ブルームバーグ商品指数(BCOM)で測定されるコモディティ価格を、以下のチャートに示されるように、2008年7月の大金融危機(GFC)以来のデフレ傾向に押し戻しました。現在、BCOMは40年以上前の80年代初頭と同じ水準で取引されており、インフレに対するFRBの懸念は的外れでであることを示唆しています。私たちの見解では、デフレこそが懸念されるべきです。

出所:ブルームバーグ、2024年2月時点のデータ。本資料は情報提供のみを目的としたものであり、投資アドバイスや特定の証券や暗号資産の購入、売却、保有を推奨するものではありません。また、過去の実績は将来の結果を示すものではありません。

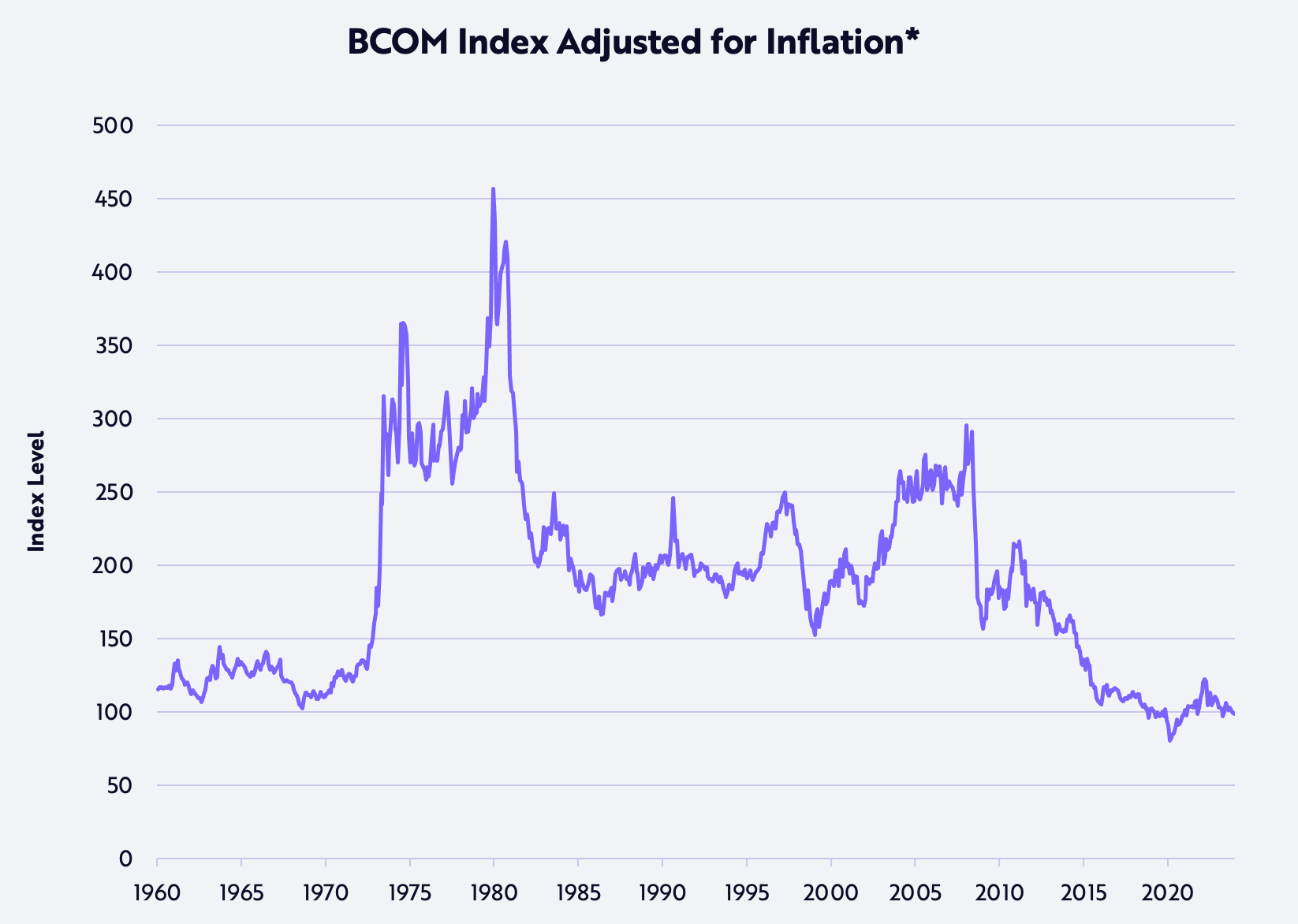

実際、生産者物価指数(PPI)で測定されるインフレ調整後のBCOMは、次のチャートに示されるように、米国が1971年に金為替本位制を放棄した時の

水準を下回っています。

*インフレ率は生産者物価指数で調整。出所:ブルームバーグ、2024年2月時点のデータ。本資料は情報提供のみを目的としたものであり、投資アドバイスや特定の証券や暗号資産の購入、売却、保有を推奨するものではありません。また、過去の実績は将来の結果を示すものではありません。

FRBは、住宅、自動車、商業用不動産、設備投資に対するデフレのひずみを見ながら昨年夏に引き締め措置を一時停止しました。同じ頃、テクノロジーの分野では、ChatGPTの奇跡的とも思えるブレークスルーがデフレを広範囲に加速させる可能性があることを劇的に示し始めていました。ガソリン車から電気自動車への移行といった創造的破壊は、AIや日々進化している他の破壊的テクノロジーに関連するブームを曖昧にさせるかもしれませんが、当社が注目する5つのイノベーション・プラットフォーム(ロボティクス、エネルギー貯蔵、AI、ブロックチェーン技術、マルチオミクス解析)に関わる14のテクノロジー間の融合による成長の波は、今後5年から10年の間にマクロ指標をますます大きく動かしていくはずです。

FRBは2008年に終わった[2]と思われるインフレ戦争と依然として戦っているようであるため、今年の株式市場はやや不安定です。デフレはレバレッジを効かせた企業を懲らしめる一方で、キャッシュを蓄えた企業に報いることでしょう。現在のFRB政策がデフレにもたらす影響は、オフィスビルや集合住宅などの商業用不動産の倒産を通じてすでに表面化しており、地方銀行の再度の破綻で頂点に達する可能性があると私たちは見ています。FRBがこれに応じて金利引き下げに踏み切った場合、短期的な収益性を犠牲にしてもテクノロジーによって実現される超指数関数的な成長機会に投資している企業、あるいは潜在的に活用している企業が最大の受益者となるはずです。

短期的に利益はリスクにさらされている

企業利益は、2021年から2022年にかけてサプライチェーン関連のボトルネックからの価格上昇を背景に収益の押し上げが見られました。しかしその後、2023年には再び販売数の伸び悩みに見舞われ、今や企業は価格決定力を失いつつあり、利益率に悪影響を及ぼしているようです。ブルームバーグの測定によれば、S&P500の粗利益率は過去5年間の平均が34.8%、2022年第4四半期の34.6%から2023年第4四半期33.5%にまで低下しています。FRBが大幅な利下げを行なうまで、また、企業が人工知能のようなイノベーションを積極的に活用し、生産性の向上を促進するだけでなく、従来のソリューションに代わる新しい製品やサービスを創出しない限り、この後退はさらに強まるでしょう。

新型コロナウイルスによる深刻な人手不足の余波で従業員をため込んだ企業は、当面の利ざやへのダメージを抑えるため、来年中に従業員を解雇し、賃金上昇率を引き下げる可能性が高く、FRBのインフレ懸念はさらに和らぐでしょう。その結果、名目消費は、住宅、自動車、その他の高額商品購入に伴なう最近の軟調地点を超えて弱まり、さらなる値下げと利益率の圧縮を余儀なくされる可能性があります。

2021から2022年にかけて、購買担当者が品不足に対応するために二重、三重の発注を行なったにもかかわらず、企業は価格決定力の継続を期待していたと見られ、在庫を放出しませんでした。実質的には、非農業部門の在庫[3] は2021年第2四半期のマイナス1,380億米ドルから2021年第4四半期にはプラス2,070億米ドルへと3,450億米ドルも増加し、未だマイナス圏に戻っていません。それ以降も積み増しは続いており、総額はさらに9,130億米ドルに達しています。この結果、在庫蓄積総額は過去2年半で実質国内総生産(GDP)の4%に達しています。この割合は通常、景気後退が始まるまで低下しません[4]。価格が下落し、在庫損失が拡大すれば、企業の粗利益率は悪化の一途をたどり、2009年に記録した最低水準30.1%を割り込む可能性があります。

ここ数年、私たちが「ローリング・リセッション」と呼んできたように、景気後退のダメージが無秩序に連鎖することはないでしょう。米国でもそれ以外の国でも、ダメージの多くはすでに終わっています。「ウォール街」のシナリオを支配していた「ソフトランディング」説とは裏腹に、第4四半期の世界の主要企業の売上高は前年同期比で実際に減少しました。3M (-1.8%), UPS (-7.8%), Kraft-Heinz (-7.1%), Exxon Mobil (-12.3%), Thermo Fisher (-4.9%), Home Depot (-2.9%), Cisco (-5.9%), Texas Instruments (-12.7%)[5]。つまり、欧州、英国、日本、中国はすでに不況に陥っているか、あるいはその瀬戸際にあるということです。一方、商業用不動産の世界的な低迷は、プライベート・エクイティ、プライベート・クレジット、その他、新型コロナウイルス大流行の前後に利回りを求めてレバレッジをかけた大口投資家など、いくつかのグループに不当に打撃を与える可能性があります。重要なことは、価格と投機的な過剰投資が解消されるにつれて、企業の主要な意思決定者が、人工知能への投資ブームを含む設備投資計画を評価し、見直す可能性が高いということです。

経営陣は戦略計画を人工知能に集中させる可能性が高い

1993年にAmerica Online(アメリカ・オンライン/AOL)が独自の電子メールサービスを初めてインターネットに接続し、テクノロジー史上最も重要な「アハ・モーメント(なるほど!の瞬間)」のひとつを生み出してからおよそ30年が経ち、ChatGPTは消費者、企業、金融市場の想像力をかきたててきました。インターネットの歴史から学んだ教訓を踏まえると、この1年間にあらゆるAIに投入された資本は、現実を目の当たりにすることになるかもしれません。今後数年間で勝者と敗者を分ける可能性の高い画期的な技術に対し、企業が戦略的計画を策定する必要性に関心を集中させるようになるからです。

ビジネスと投資の両方の観点からARKが分析したところによると、経営陣は多くの意思決定ポイントに直面しています。AIを戦略的に効果的に有効化する前に、資本市場が資金を提供しているクラウドプロバイダーやAI企業間の競争を評価し、ワークフローを詳細にマッピングし、遠く離れた部門からデータを見つけ、統合しなければなりませんが、これらはすべて困難で時間のかかる作業です。私たちが予想するように、価格決定力の喪失が企業の利益率を圧迫することになれば、経営陣の監視の目はさらに厳しくなり、おそらく意思決定プロセスが遅れるでしょうが、戦略的な緊急性も高まることになるでしょう。

Cisco Systems(シスコ・システムズ/CSCO)は歴史についての良い教訓を与えてくれています。私は、同じようなテクノロジーの瞬間における株価の動きをよく覚えています。1994年3月9日までの3年半の間に、CSCO社の株価は0.07米ドルから2.24米ドル(分割調整後)へと約31倍に急騰しました。同社のルーター、スイッチ、その他の機器が世界中のインターネット・バックボーンの構築を支配したからです。そして、資本市場は、同社より劣るシステムを持つ競合他社にも資金を供給し始めました。このため、企業の戦略立案者は混乱し、短期的には支出が減少しました。1994年7月15日までの4ヵ月間で、同社の株価は51%下落しました。すでに景気後退の可能性を懸念していた企業が、支出コミットメントを見直し、検討したためです。しかし、懸念が晴れた後、Cisco社の株価は2000年のインターネット・バブルのピークまで73倍の上昇を続けました。

現在、Nvidia(エヌビディア/NVDA)がそのような企業です。AI時代の中心的存在であるNVDAは、ディープラーニング(深層学習)の画期的な進歩がGPU(グラフィック・プロセッシング・ユニット)の利益となり、AIの変化のペースを加速させていることをアナリストが理解し始めた2015年2月8日からの約9年間で約117倍に急騰しました。同社はまた、2018年10月に訪れた暗号資産の冬[6]が引き金となり、3ヵ月で株価を56%も暴落させた最後の在庫調整から5年間で23倍も上昇していました。

2022年11月のChatGPTの発売により、クラウドサービス・プロバイダー、その他の消費者向けインターネット企業、および資金力のある新興企業が、Nvidia社のハードウェアを獲得し、AIモデルを訓練するために、GPUを二重、三重に注文する勢いで奔走したため、Nvidiaは数四半期にわたって前例のない成長を遂げました。現在、同社は前四半期比で成長が減速するとの見通しを示しており、GPUのリードタイムは8~11ヵ月から3~4ヵ月に短縮されたと報じられていますが、これは需要に対して供給が増加していることを示唆しています[7] 。GPU容量の過剰構築[8]を正当化するほどのソフトウェアの爆発的な収益増加がなければ、特に、同社のデータセンター向け売上の半分以上を占めるクラウド顧客の間で、過剰在庫の是正が進み、支出が一時停止しても不思議ではありません[9]。長期的には、AMDが成功を収めつつあるだけでなく、Nvidia社の顧客であるクラウドサービス・プロバイダーやTesla社のような企業が独自のAIチップを設計しているため、Cisco社との歴史とは異なり、競争が激化する可能性があります。とはいえ、2019年以降、未来学者たちはAGI(汎用人工知能)までの時間を[10]80年から8年に短縮しており、あらゆる可能性が考えられるでしょう。

イノベーションは問題を解決し、超指数的成長をもたらす可能性をもつ

循環的な調整が完了すれば、AIは引き続き飛躍し続け、ロボティクス、エネルギー貯蔵、ブロックチェーン、マルチオミクス解析などの他のテクノロジーを誘発・促進し、指数関数的な成長ではなく、時間の経過とともに加速していく急速な成長率、超指数関数的な成長につながる融合を生み出すはずです。『Big Ideas 2024』では、こうした融合が各テクノロジー・プラットフォームに与える影響と、現在から2030年にかけての世界経済成長への影響について詳しく説明しています。その結果、実質国内総生産(GDP)成長率 [11]は、過去100年間の平均3%からコンセンサス予想の2.6%まで減速する可能性は低く、むしろ6~8%以上の成長率に加速するはずです。さらに、14の異なるテクノロジーを含む5つのイノベーション・プラットフォームが、今後7年間で私たちのリサーチ結果通りに進化すれば、それらに関連する株式時価総額は、現在の15~20兆米ドルから2030年には約220兆米ドルへと、年率約40%の規模で拡大するはずです。

私たちは、旧世界と新世界の交差点で破壊的イノベーションを研究できることを光栄に思います。イノベーションは問題を解決します。そして、実際2024年においても解決すべき問題が不足するようなことはありません。

キャシー・ウッド

ARK Invest CEO/CIO

[1] 「FF金利」とは、連邦公開市場委員会(FOMC)が設定する米国の銀行間のオーバーナイト貸出金利のこと。

[2] https://www.youtube.com/watch?v=hFg1TMACw4I

ARK Investment Management 2024.”In The Know With Cathie Wood: Big Ideas 2024-Episode 52“

タイムスタンプ50:12参照。

[3] 「非農業部門在庫」とは、国内総生産の中で考慮される実質的な民間在庫総額の変化を指す。

[4] 2024年2月29日現在のマクロボンドの在庫データ。

[5] データは2024年2月29日現在のブルームバーグによるもの。

[6] 「暗号資産の冬」とは、暗号通貨の価格が大幅に下落した弱気相場を指す。2021年11月から2022年11月

にかけて発生した直近の弱気相場では、ビットコインの価格は77%下落した。

[7] https://www.forbes.com/sites/petercohan/2024/02/21/nvidia-stock-soars-after-hours-on-265-

Cohen, P. 2024.”Nvidia Stock Soars After-Hours On 265% Revenue Growth”.Forbes.

[8] https://www.sequoiacap.com/article/follow-the-gpus-perspective/

Cahn, D. 2023.”AIの2000億米ドル問題” .Sequoia Capital.

[9] 具体的には、Amazon Web Services(AWS)、Microsoft Azure(Azure)、Google Cloud Platform

(GCP)である。

[10] https://ark-invest.com/big-ideas-2024

ARK Investment Management 2024.「Big Ideas 2024: 常識を破壊し、未来を定義する」、スライド10-16。

一般的な人工知能とは、(1)敵対的なマルチモーダルな2時間のチューニングテストの合格、(2)人間のエキス

パートレベル以上の知識とロジックのベンチマークでの卓越したパフォーマンス、(3)複雑で入り組んだモデル

カーの組み立て命令の解釈と実行の成功、からなる特定のベンチマークを上回ることができる統一されたシス

テムを意味する。

[11] https://ark-invest.com/newsletters/issue-404

Winton, B. 2024."テクノロジーは経済成長を一変加速させる可能性がある"ARK Disrupt ニュースレター.

ARK’s statements are not an endorsement of any company or a recommendation to buy, sell or hold any security. For a list of all purchases and sales made by ARK for client accounts during the past year that could be considered by the SEC as recommendations, click here. It should not be assumed that recommendations made in the future will be profitable or will equal the performance of the securities in this list. For full disclosures, click here.